CBSE और RBSE कक्षा 10 सामाजिक विज्ञान अर्थशास्त्र: अध्याय 03 – मुद्रा और ऋण पर समग्र मार्गदर्शिका

एनसीईआरट कक्षा 10 सामाजिक विज्ञान – “धन और ऋण”

मुद्रा विनिमय का एक माध्यम, मुद्रा के आधुनिक रूप, बैंकों की ऋण संबंधी गतिविधिया, साख की दो विभिन्न स्थितियों, ऋण की शर्ते, भारत में औपचारिक क्षेत्रक में साख निर्धनों के मुद्रा और साख, स्वयं सहायता समूह।

- परिचय

- धन और ऋण का अवलोकन

- अर्थव्यवस्था में महत्व

धन और ऋण का अवलोकन:

- धन हमारे दैनिक जीवन का एक अनिवार्य हिस्सा है। यह वस्तुओं और सेवाओं के विनिमय का माध्यम है। यह हमें खरीदने और बेचने की अनुमति देता है बिना वस्तु विनिमय की मुश्किलों के।

- ऋण भविष्य के भुगतान के वादे के साथ आज किसी वस्तु, सेवा या धन को उधार लेने की प्रक्रिया है। यह हमें भविष्य की जरूरतों या निवेश के लिए आज ही संसाधन प्राप्त करने की अनुमति देता है।

अर्थव्यवस्था में महत्व:

- धन अर्थव्यवस्था का वाहक है। यह व्यापार को सुगम बनाता है, वस्तुओं और सेवाओं के मूल्य निर्धारण में मदद करता है, और बचत और निवेश को प्रोत्साहित करता है।

- ऋण आर्थिक विकास का इंजन है। यह व्यक्तियों और व्यवसायों को उन संसाधनों तक पहुंच प्रदान करता है जिनकी उन्हें आवश्यकताओं को पूरा करने और विकास करने के लिए आवश्यक है। ऋण से उद्योग स्थापित किए जा सकते हैं, आधारभूत संरचना बनाई जा सकती है, और रोजगार सृजन किया जा सकता है।

उदाहरण:

- किसान फसल उगाने के लिए बैंक से ऋण ले सकता है। यह ऋण उसे उन्नत बीज, खाद और सिंचाई उपकरण खरीदने में मदद कर सकता है, जिससे उसकी फसल की पैदावार बढ़ सकती है। इससे उसकी आय बढ़ेगी और ग्रामीण अर्थव्यवस्था मजबूत होगी।

- एक नया व्यवसाय शुरू करने के लिए उद्यमी बैंक से ऋण ले सकता है। यह ऋण उसे दुकान खोलने, मशीनरी खरीदने और कच्चे माल का स्टॉक करने में मदद कर सकता है। यह न केवल उसके लिए रोजगार पैदा करेगा बल्कि अन्य लोगों को भी रोजगार दे सकता है।

इस प्रकार, धन और ऋण एक अर्थव्यवस्था के सुचारू कामकाज के लिए आवश्यक हैं। वे आर्थिक विकास, स्थिरता और समृद्धि में महत्वपूर्ण भूमिका निभाते हैं।

पैसा विनिमय का माध्यम के रूप में

पैसा हमारे दैनिक जीवन का एक अहम हिस्सा है, लेकिन ये सिर्फ कागज या धातु के टुकड़े से ज्यादा कुछ है। ये विनिमय का एक माध्यम है, जो हमें सामान और सेवाओं को आसानी से लेन-देन करने की अनुमति देता है। आइए देखें कि पैसा कैसे काम करता है और इसका इतिहास क्या रहा है।

पैसा की परिभाषा और कार्य:

पैसा एक व्यापक रूप से स्वीकृत माध्यम है जिसका उपयोग वस्तुओं और सेवाओं के विनिमय में किया जाता है। यह मूल्य का एक माप भी है, जिसका अर्थ है कि यह हमें अलग-अलग वस्तुओं और सेवाओं की तुलना करने और उनके सापेक्ष मूल्य का निर्धारण करने में मदद करता है।

- पैसा के तीन मुख्य कार्य हैं:

- विनिमय का माध्यम: जैसा कि पहले बताया गया है, पैसा हमें सामान और सेवाओं को आसानी से खरीदने और बेचने की अनुमति देता है। हमें बार्टर सिस्टम की झंझटों से बचाता है, जहां वस्तुओं का सीधे तौर पर लेन-देन होता था।

- मूल्य का माप: पैसा एक सामान्य इकाई के रूप में काम करता है जिसके द्वारा हम विभिन्न वस्तुओं और सेवाओं के मूल्य का मापन कर सकते हैं। उदाहरण के लिए, हम जानते हैं कि एक किलो चावल की कीमत 50 रुपये है और एक शर्ट की कीमत 500 रुपये है।

- मूल्य का भंडार: पैसा मूल्य को समय के साथ स्टोर करने का एक तरीका भी प्रदान करता है। इसका मतलब है कि आज हम जो कमाते हैं उसे बचाकर भविष्य में इस्तेमाल कर सकते हैं।

पैसा का ऐतिहासिक परिप्रेक्ष्य और विकास:

- इतिहास में, विभिन्न चीजों का इस्तेमाल पैसा के रूप में किया जाता रहा है, जैसे कि:

- वस्तुएँ: सीप, नमक, चाय, तंबाकू और यहां तक कि मवेश भी विभिन्न संस्कृतियों में विनिमय के माध्यम के रूप में इस्तेमाल किए जाते थे।

- धातुएँ: सोना और चांदी सदियों से सबसे आम प्रकार के पैसा रहे हैं। ये टिकाऊ, मूल्यवान और विभाज्य हैं, जिससे उन्हें विनिमय के लिए आदर्श बनाता है।

- कागजी मुद्रा: आधुनिक अर्थव्यवस्थाओं में, सरकारें द्वारा जारी कागजी मुद्रा मुख्य रूप से पैसा के रूप में उपयोग की जाती है। ये नोट और सिक्के आमतौर पर सोने या चांदी जैसे किसी मूल्यवान वस्तु से समर्थित नहीं होते हैं, लेकिन सरकार का आदेश और देश के नागरिकों का विश्वास ही इनका मूल्य बनाए रखता है।

- समय के साथ, पैसा का रूप विकसित हुआ है, लेकिन इसका मूल कार्य वही रहा है: विनिमय को सुगम बनाना और मूल्य का माप प्रदान करना। आज, डिजिटल मुद्रा जैसे बिटकॉइन भी उभर रहे हैं, जो भविष्य में विनिमय के तरीके को और बदल सकते हैं।

आधुनिक धन के रूप

आधुनिक दुनिया में, धातु के सिक्कों और तिजोरियों में सोने के ढेर की जगह कागज के नोटों और डिजिटल बटुओं ने ले ली है। आइए देखें कि आधुनिक धन के प्रमुख रूप क्या हैं और उनकी विशेषताएं क्या हैं:

आधुनिक धन की विशेषताएं:

- सरकारी समर्थन: आधुनिक अर्थव्यवस्थाओं में, आमतौर पर सरकार द्वारा जारी कागजी मुद्रा मुख्य रूप से धन का कार्य करती है। सरकार द्वारा इसका मूल्य कायम रखने का आश्वासन ही इसे स्वीकार्य बनाता है।

- पोर्टेबिलिटी और टिकाऊपन: आधुनिक धन हल्का और आसानी से ले जाने योग्य होता है। कागज के नोट और सिक्के क्षतिग्रस्त होने से भी बचे रहते हैं, जिससे लेन-देन सुरक्षित हो पाता है।

- विभाज्यता और समरूपता: आधुनिक धन को छोटे हिस्सों में विभाजित किया जा सकता है। नोट और सिक्के एक निश्चित मान के होते हैं, जिससे मूल्य निर्धारण और लेन-देन आसान हो जाता है।

- भंडारण की क्षमता: आधुनिक धन, जैसे बैंक खातों में जमा राशि, मूल्य को समय के साथ सुरक्षित रखने की अनुमति देता है।

- डिजिटल रूप: आधुनिक दुनिया में, नकदी के अलावा इलेक्ट्रॉनिक भुगतान तेजी से बढ़ रहे हैं। क्रेडिट कार्ड, डेबिट कार्ड और मोबाइल वॉलेट का उपयोग करके हम डिजिटल रूप से भुगतान कर सकते हैं।

आधुनिक धन के उदाहरण:

- कागजी मुद्रा: सबसे आम रूप, सरकार द्वारा जारी किए गए नोट। मूल्य सरकार द्वारा निर्धारित और नियंत्रित।

- सिक्के: छोटे मूल्यवर्ग के लेन-देन के लिए उपयोगी। आमतौर पर धातु से निर्मित और सरकार द्वारा जारी।

- इलेक्ट्रॉनिक धन: बैंक खातों में जमा राशि, क्रेडिट कार्ड, डेबिट कार्ड, मोबाइल वॉलेट आदि। लेन-देन तेज और सुविधाजनक होते हैं।

आधुनिक धन के ये रूप हमारे दैनिक जीवन में लेन-देन को सुचारू बनाते हैं। यह आर्थिक गतिविधियों को चलाता है और विकास को बढ़ावा देता है। भविष्य में, डिजिटल धन का और अधिक उपयोग होने की संभावना है, जिससे आर्थिक प्रणाली में और अधिक बदलाव आ सकते हैं।

बैंकों की ऋण गतिविधियाँ

बैंक अर्थव्यवस्था के रक्तचाप की तरह होते हैं। वे जमाकर्ताओं से धन जमा करते हैं और फिर उस धन का उपयोग ऋण के रूप में व्यक्तियों और व्यवसायों को उधार देते हैं। यह ऋण गतिविधियां आर्थिक विकास को चलाने में महत्वपूर्ण भूमिका निभाती हैं। आइए देखें कि बैंक कैसे ऋण देते हैं और बैंकिंग ऋण क्यों महत्वपूर्ण हैं।

बैंक कैसे ऋण देते हैं:

- आपका आवेदन: सबसे पहले, आपको बैंक में ऋण के लिए आवेदन करना होगा। आवेदन पत्र में आपकी आय, व्यय, संपत्ति और देनदारियों के बारे में जानकारी होती है।

- बैंक का मूल्यांकन: बैंक आपके आवेदन का मूल्यांकन करेगा। वे आपकी वित्तीय स्थिति, ऋण चुकाने की क्षमता और ऋण के उद्देश्य का आकलन करेंगे।

- ऋण स्वीकृति: यदि बैंक संतुष्ट है, तो वे आपको ऋण स्वीकृत कर देंगे। ऋण की शर्तें, जैसे ब्याज दर और चुकौती अवधि, ऋण के प्रकार और आपकी वित्तीय स्थिति पर निर्भर करती हैं।

- धन का वितरण: स्वीकृति के बाद, बैंक आपको ऋण राशि प्रदान करेगा। यह नकद में, आपके बैंक खाते में जमा करके या सीधे तीसरे पक्ष को भुगतान करके किया जा सकता है।

- ऋण चुकौती: आपको नियमित रूप से किस्तों में ऋण राशि और ब्याज का भुगतान करना होगा। चुकौती अवधि ऋण के प्रकार पर निर्भर करती है। यह कुछ महीनों से लेकर कई वर्षों तक हो सकती है।

बैंकिंग ऋण का महत्व:

- आर्थिक विकास: बैंकिंग ऋण व्यक्तियों और व्यवसायों को आवश्यक संसाधन प्रदान करता है ताकि वे निवेश कर सकें, अपना व्यवसाय बढ़ा सकें और रोजगार पैदा कर सकें। इससे आर्थिक विकास को गति मिलती है।

- व्यक्तिगत विकास: बैंकिंग ऋण व्यक्तियों को घर खरीदने, शिक्षा प्राप्त करने, मेडिकल उपचार कराने आदि जैसे बड़े खर्चों को वहन करने में मदद करता है। इससे जीवन स्तर में सुधार होता है।

- बुनियादी ढांचे का विकास: बैंकिंग ऋण का उपयोग सरकार द्वारा सड़क, पुल, बिजली संयंत्र आदि जैसे बुनियादी ढांचे के विकास के लिए किया जा सकता है। इससे देश के समग्र विकास में योगदान होता है।

यह ध्यान रखना महत्वपूर्ण है कि ऋण लेने से भी जिम्मेदारियां आती हैं। आपको हमेशा अपनी चुकौती क्षमता का आकलन करना चाहिए और केवल उतना ही ऋण लेना चाहिए जितना आप वापस कर सकते हैं।

क्रेडिट के प्रभाव को समझने के लिए दो अलग-अलग क्रेडिट स्थितियों के केस स्टडी देखें:

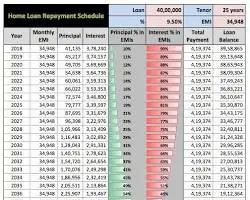

मामला 1: राकेश, जिम्मेदार कर्जदार

राकेश एक 28 वर्षीय इंजीनियर है जिसने हाल ही में अपने माता-पिता के साथ रहने के बजाय खुद का फ्लैट खरीदने का निर्णय लिया। उसके पास पर्याप्त बचत नहीं थी, इसलिए उसने बैंक से होम लोन लिया। राकेश ने जिम्मेदारी से लोन लिया। उसने अपनी आय और खर्चों का सावधानीपूर्वक मूल्यांकन किया और केवल उतना ही लोन लिया जो वह आराम से चुका सकता था। उसने समय पर अपने ईएमआई का भुगतान किया और अपने क्रेडिट स्कोर को बनाए रखा।

क्रेडिट का प्रभाव:

- राकेश को स्वतंत्र रूप से रहने और संपत्ति में निवेश करने का अवसर मिला।

- उसके समय पर किए गए भुगतान ने उसके क्रेडिट स्कोर को बढ़ाया, जिससे भविष्य में बेहतर ब्याज दरों पर ऋण लेने में मदद मिलेगी।

- वित्तीय अनुशासन सीखने और जिम्मेदार वित्तीय निर्णय लेने में उन्हें आत्मविश्वास मिला।

मामला 2: रिया, आवेगी खरीदार

रिया एक 25 वर्षीय फैशन ब्लॉगर है जिसे नए कपड़े और गैजेट्स खरीदने का शौक है। वह अक्सर क्रेडिट कार्ड का इस्तेमाल करती है और उसके खर्च उसकी आय से ज्यादा होते हैं। वह न्यूनतम भुगतान करती है और अक्सर देरी से भुगतान करती है। इससे उसके क्रेडिट स्कोर पर नकारात्मक प्रभाव पड़ा है।

क्रेडिट का प्रभाव:

- रिया को अल्पकालिक सुखदियां तो मिलीं, लेकिन उसके वित्तीय भविष्य पर इसका नकारात्मक प्रभाव पड़ा।

- उसके खराब क्रेडिट स्कोर के कारण भविष्य में ऋण प्राप्त करना या बेहतर ब्याज दर पाना उसके लिए मुश्किल हो जाएगा।

- उच्च ब्याज और विलंब शुल्क के कारण उस पर वित्तीय बोझ बढ़ गया।

विश्लेषण:

ये दोनों मामले क्रेडिट के संभावित प्रभावों को दर्शाते हैं। जिम्मेदार क्रेडिट उपयोग व्यक्तिगत और वित्तीय विकास को बढ़ावा दे सकता है, जबकि आवेगी खर्च और खराब क्रेडिट प्रबंधन वित्तीय कठिनाइयों का कारण बन सकता है।

कुछ अतिरिक्त सुझाव:

- क्रेडिट लेने से पहले, ध्यान से विचार करें कि क्या आपको वास्तव में इसकी आवश्यकता है और क्या आप इसे वापस कर सकते हैं।

- केवल जरूरत के लिए कर्ज लें और अपनी क्षमता से ज्यादा कर्ज लेने से बचें।

- हमेशा समय पर अपने ईएमआई का भुगतान करें और अपने क्रेडिट स्कोर को बनाए रखें।

- क्रेडिट कार्ड का बुद्धिमानी से उपयोग करें और अधिक खर्च करने के जाल में न फंसे।

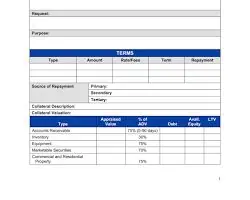

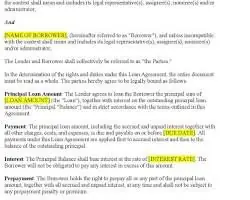

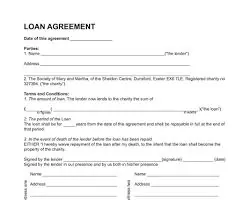

क्रेडिट की शर्तें

परिभाषा: क्रेडिट की शर्तें वे नियम और शर्तें हैं जो ऋणदाता और उधारकर्ता के बीच ऋण समझौते को नियंत्रित करती हैं। ये शर्तें ऋण की लागत, ऋण राशि, उधारकर्ता के अधिकार और दायित्वों, और चुकौती के समय को निर्धारित करती हैं।

मुख्य घटक:

- ब्याज दर (Interest Rate): यह ऋणदाता द्वारा उधारकर्ता से उधार ली गई राशि के उपयोग के बदले में लिया जाने वाला शुल्क है। यह उधार ली गई राशि का एक प्रतिशत है और आमतौर पर वार्षिक दर के रूप में व्यक्त किया जाता है।

2.संपार्श्विक (Collateral): यह एक संपत्ति या वस्तु है जो उधारकर्ता ऋण के लिए सुरक्षा के रूप में गिरवी रखता है। यदि उधारकर्ता ऋण चुकाने में विफल रहता है, तो ऋणदाता संपार्श्विक को बेच सकता है और अपनी हानि वसूल कर सकता है।

3.दस्तावेज़ीकरण (Documentation): ऋण को कानूनी रूप से बाध्यकारी बनाने के लिए कुछ दस्तावेज तैयार किए जाते हैं। इनमें शामिल हो सकते हैं:

- ऋण समझौता (Loan Agreement)

- ऋण आवेदन पत्र (Loan Application Form)

- पहचान प्रमाण (Identity Proof)

- निवास प्रमाण (Address Proof)

- आय प्रमाण (Income Proof)

- संपत्ति के दस्तावेज (Property Documents, if applicable)

- चुकौती की शर्तें (Repayment Terms): ये उधारकर्ता को ऋण चुकाने के तरीके और समय को निर्दिष्ट करते हैं। इसमें ईएमआई (EMI), ऋण अवधि, पूर्व भुगतान शुल्क (Prepayment Charges), विलंब शुल्क (Late Fees) इत्यादि शामिल होते हैं।

क्रेडिट की शर्तों को ध्यान से समझना और उनका पालन करना उधारकर्ता के लिए महत्वपूर्ण है। इससे उधारकर्ता वित्तीय समस्याओं से बच सकता है और अपने क्रेडिट इतिहास को बेहतर बना सकता है।

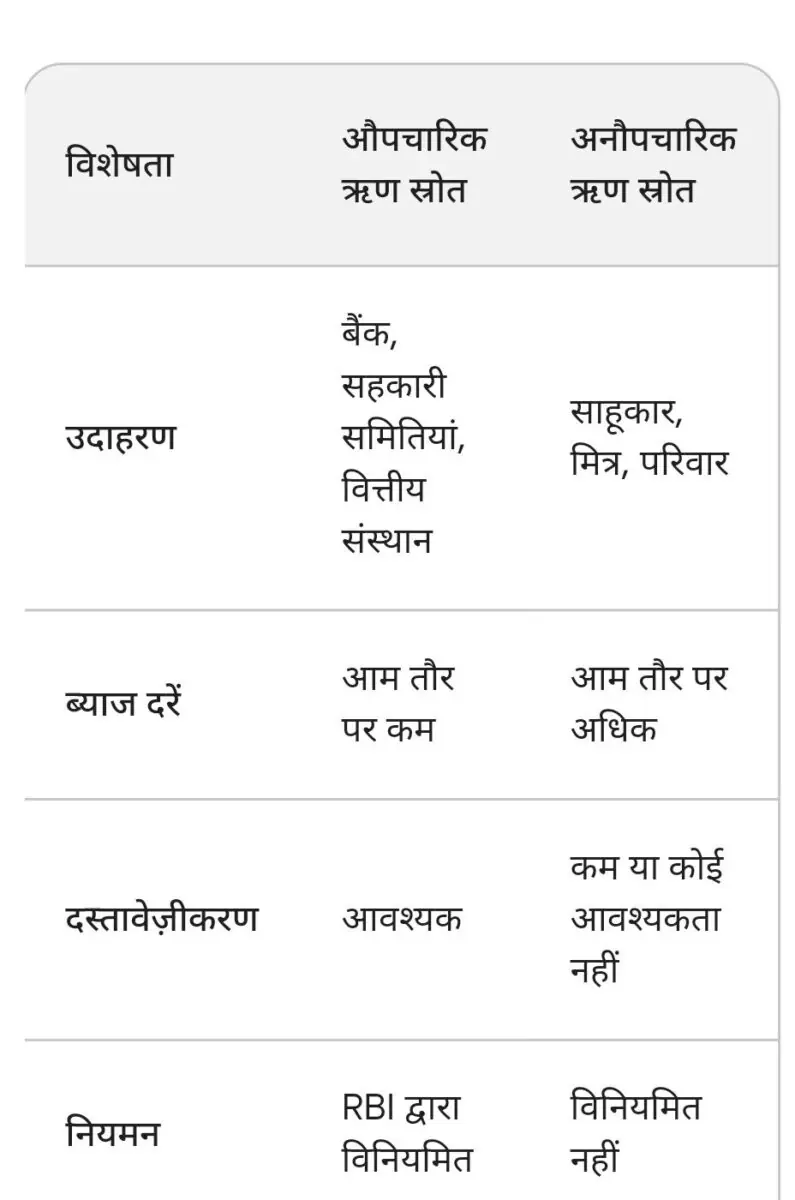

भारत में औपचारिक क्षेत्र का ऋण

भारत में औपचारिक क्षेत्र का ऋण अर्थव्यवस्था का एक महत्वपूर्ण हिस्सा है। यह व्यवसायों और व्यक्तियों को विकास के लिए आवश्यक वित्तीय संसाधन प्रदान करता है। आइए देखें कि औपचारिक क्षेत्र का ऋण कैसे काम करता है और यह अनौपचारिक ऋण स्रोतों से कैसे अलग है।

औपचारिक ऋण की भूमिका और कार्य:

निवेश को बढ़ावा देता है: औपचारिक ऋण व्यवसायों को मशीनरी, उपकरण और अन्य परिसंपत्तियों में निवेश करने में मदद करता है, जिससे उत्पादन क्षमता बढ़ती है और रोजगार पैदा होते हैं।

व्यक्तिगत विकास को बढ़ावा देता है: व्यक्ति औपचारिक ऋण का उपयोग शिक्षा, आवास, चिकित्सा उपचार आदि जैसे बड़े खर्चों को पूरा करने के लिए कर सकते हैं, जिससे जीवन स्तर में सुधार होता है।

आर्थिक स्थिरता को बढ़ावा देता है: औपचारिक ऋण प्रणाली सरकार को बुनियादी ढांचे के विकास और सामाजिक कल्याण कार्यक्रमों में निवेश करने के लिए धन जुटाने में मदद करती है, जिससे समग्र आर्थिक विकास को गति मिलती है।

नियमन और निगरानी: औपचारिक ऋण प्रणाली भारतीय रिजर्व बैंक (RBI) द्वारा विनियमित होती है, जो ऋणदाताओं के व्यवहार की निगरानी करता है और उपभोक्ताओं के हितों की रक्षा करता है।

औपचारिक और अनौपचारिक ऋण स्रोतों की तुलना:

औपचारिक ऋण प्रणाली के लाभ:

- कम ब्याज दरें

- विनियमित प्रणाली

- उपभोक्ता संरक्षण

- वित्तीय समावेश

औपचारिक ऋण प्रणाली के चुनौतियां:

- जटिल आवेदन प्रक्रिया

- कठोर पात्रता मानदंड

- ग्रामीण क्षेत्रों में कम पहुंच

निष्कर्ष:

औपचारिक क्षेत्र का ऋण भारत के आर्थिक विकास में महत्वपूर्ण भूमिका निभाता है। यह निवेश को बढ़ावा देता है, व्यक्तिगत विकास को समर्थन देता है, और आर्थिक स्थिरता को बढ़ाता है। हालांकि, औपचारिक ऋण प्रणाली के अपने लाभ और चुनौतियां हैं। सरकार और वित्तीय संस्थानों को ग्रामीण क्षेत्रों में पहुंच बढ़ाने और आवेदन प्रक्रिया को सरल बनाने के लिए प्रयास करने चाहिए ताकि अधिक से अधिक लोगों को औपचारिक ऋण का लाभ मिल सके।

गरीबों के लिए स्वयं सहायता समूह (SHGs)

भारत में लाखों लोग गरीबी की जंजीरों में जकड़े हुए हैं। उनके लिए जीवन का संघर्ष ही एकमात्र लक्ष्य बनकर रह जाता है। ऐसे में, उम्मीद की किरण बनकर उभरे हैं स्वयं सहायता समूह (SHGs)। ये गरीबों के अपने समूह होते हैं, जो सामूहिक प्रयासों से आर्थिक सशक्तिकरण और सामाजिक उत्थान का लक्ष्य लेकर चलते हैं।

SHGs की अवधारणा और उद्देश्य:

- SHGs गरीब महिलाओं या पुरुषों का एक ऐसा समूह है, जो आर्थिक रूप से कमजोर होने के बावजूद, एक साथ मिलकर अपने जीवन को बेहतर बनाने का प्रयास करते हैं।

- इन समूहों का मुख्य उद्देश्य सामूहिक बचत और संसाधन जुटाना होता है। ये संसाधन फिर सदस्यों को छोटे ऋण के रूप में दिए जाते हैं, जिससे वे अपना छोटा व्यवसाय शुरू कर सकें, शिक्षा या स्वास्थ्य जैसी जरूरतों को पूरा कर सकें।

- SHGs आर्थिक निर्भरता को कम करने, उद्यमशीलता को बढ़ावा देने और सदस्यों के बीच सामाजिक सहयोग की भावना पैदा करने में भी अहम भूमिका निभाते हैं।

वित्तीय समावेशन और सशक्तिकरण में भूमिका:

- SHGs बैंकों को गरीबों तक ऋण पहुंचाने में एक महत्वपूर्ण सेतु का काम करते हैं। समूह का सामूहिक दायित्व बैंकों को आश्वस्त करता है और सदस्यों को आसानी से लोन मिल जाता है।

- बचत की आदत विकसित होती है और आर्थिक अनुशासन सीखने का अवसर मिलता है।

- स्वरोजगार और छोटे व्यवसायों के फलने-फूलने से आय में वृद्धि होती है और गरीबी का चक्र टूटने की संभावना बढ़ती है।

- महिलाओं का आर्थिक और सामाजिक सशक्तिकरण होता है, जिससे पूरे परिवार के जीवन में सकारात्मक बदलाव आते हैं।

उदाहरण:

- कुदुंबश्री (कर्नाटक) का SHG नेटवर्क ग्रामीण महिलाओं को लाखों रु. का ऋण देकर और उद्यमिता प्रशिक्षण देकर उनके जीवन में क्रांति ला दी है।

- तमिलनाडु में SHGs द्वारा बनाए गए स्वयं सहायता बाजार ग्रामीण हस्तशिल्प और उत्पादों को बड़ा बाजार मुहैया कराते हैं।

निष्कर्ष:

SHGs गरीबों के आर्थिक और सामाजिक उत्थान का एक शक्तिशाली हथियार हैं। सामूहिक प्रयासों से वे अपनी गरीबी को हराने और बेहतर भविष्य का निर्माण करने की ताकत रखते हैं। सरकार और समाज का समर्थन इन समूहों को और मजबूत बना सकता है और लाखों गरीबों के जीवन में उजाला ला सकता है।

अर्थव्यवस्था में मुद्रा और ऋण का महत्व:

आधुनिक अर्थव्यवस्था में, मुद्रा और ऋण लेन-देन को सुचारू बनाते हैं, निवेश को बढ़ावा देते हैं, और आर्थिक विकास को गति देते हैं।

- मुद्रा विनिमय का माध्यम है, मूल्य का भंडार है और लेन-देन को सरल बनाता है।

- ऋण व्यक्तियों और व्यवसायों को अपने लक्ष्यों को प्राप्त करने के लिए आवश्यक संसाधन प्रदान करता है।

- जिम्मेदार क्रेडिट का उपयोग आर्थिक विकास, रोजगार सृजन और बुनियादी ढांचे के विकास में योगदान देता है।

निष्कर्ष:

मुद्रा और ऋण आधुनिक अर्थव्यवस्था के महत्वपूर्ण घटक हैं। उनका समझदारी से उपयोग समाज के सभी वर्गों के लिए समृद्धि और विकास ला सकता है। यह महत्वपूर्ण है कि हम इन शक्तिशाली उपकरणों का उपयोग जिम्मेदारी से करें और उनके लाभों का अधिकतम लाभ उठाएं।